Réussir un investissement dans le logement étudiant : l’éclairage d’un professionnel

Dans un contexte de forte tension locative étudiante, investir dans un bien destiné à la location peut s’avérer pertinent. Mais ce type d’investissement ne s’improvise pas. Il suppose des choix structurants, lucides, et souvent des arbitrages entre budget, rentabilité et niveau d’implication.

Christophe Baudat, cofondateur de Colosséum Invest, apporte dans Les Échos une contribution intéressante à ce sujet, que l’on peut résumer en plusieurs recommandations essentielles :

1. Commencer par évaluer sa capacité financière

« Le choix du type de logement et de surface dépend de la capacité financière de l’investisseur et de la rentabilité visée. »

Ce constat renvoie à une réalité simple : tous les projets ne sont pas adaptés à tous les profils.

-

Un studio est souvent le choix par défaut des primo-investisseurs, avec un budget global aux alentours de 100 000 € dans les grandes villes abordables.

-

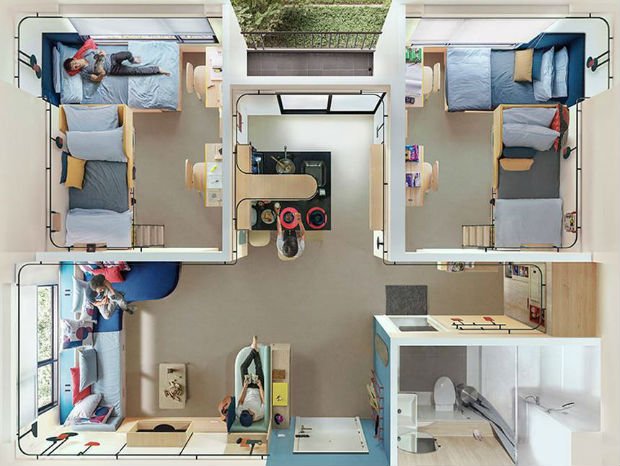

À l’inverse, un bien destiné à la colocation permet d’améliorer la rentabilité brute (souvent +1 à +2 points), mais implique un ticket d’entrée plus élevé, des travaux plus lourds, et une gestion plus technique.

2. Soigner l’emplacement pour garantir l’attractivité locative

L’emplacement reste un critère décisif. Il conditionne :

Un logement étudiant doit idéalement être situé à proximité :

3. Ne pas négliger le confort, levier de stabilité locative

« Offrir une salle d’eau privative par chambre est un choix payant : cela permet de limiter la rotation et le taux de vacance. »

Cet aspect, souvent sous-estimé, est fondamental. La rentabilité locative ne dépend pas uniquement du niveau des loyers, mais aussi de la stabilité des occupants.

Dans une colocation, l’autonomie et le confort individuel limitent les départs anticipés, améliorent l’expérience des locataires, et sécurisent l’investissement sur la durée.

4. Anticiper la complexité de la gestion

La colocation ou la location meublée nécessitent :

-

une bonne connaissance des règles juridiques (baux multiples, quittances individualisées, dépôt de garantie, assurances…),

-

une vigilance accrue sur l’état du bien,

-

et une disponibilité constante pour assurer la rotation des locataires.

Ce n’est pas une stratégie passive. L’investisseur doit donc être lucide sur le temps et les compétences nécessaires.

5. Prendre en compte les leviers fiscaux mais sans surestimer leur effet

Le statut LMNP (loueur meublé non professionnel) offre des avantages : amortissement, réduction de l’imposition sur les revenus, parfois récupération de TVA. Mais il ne doit pas masquer l’essentiel : un bien mal situé ou mal conçu restera peu rentable, quels que soient les mécanismes fiscaux utilisés.

En résumé

L’intervention de Christophe Baudat rappelle que l’investissement immobilier, même dans un secteur tendu comme le logement étudiant, ne garantit pas à lui seul le succès. Il faut :

-

poser un diagnostic honnête de ses capacités et de ses objectifs,

-

arbitrer entre simplicité de gestion et performance,

-

s’inscrire dans une vision de long terme, plutôt que de rechercher des gains immédiats.

Dans ce domaine, la réussite repose davantage sur la rigueur que sur l’opportunisme.